آموزش تحلیل بنیادی قسمت ۱

آموزش تحلیل بنیادی قسمت ۱

مجموعه روش ها و سنت هایی که بهش میگن تحلیل بنیادی. اصول تحلیل مالی یکی از ابعاد مهم تحلیل بنیادی آنچنان در بازار ریشه گرفته اند که میشه گفت تبدیل به فرهنگ شده اند. شاید بسیاری از معامله گران بازار با این موضوعات آشنایی نداشته باشند.

اما جالب است که قیمت نماد به این مساله بسیار وابستگی دارد.

صورت های مالی تنها مرجع قیمت گذاری یک بنگاه اقتصادی است. اگه بخواید ارزش واقعی یک شرکت رو تخمین بزنید بایداز صورت های مالی استفاده کنید. قیمت نماد به موضوعات دیگه ای هم وابسته است که فعال بهشون نمیپردازیم.ارزش بانک صادرات ۵ هزار و صد میلیارد تومانه و ارزش بانک ملت ۹ هزار و سیصد میلیارد؛ چرا ارزش این دو بانک اختلاف دارند؟ جوابهایی که ممکنه داده بشه:

- چون تقاضای خرید بانک ملت بیشتره، معامله گران بیشتر جذب این نماد میشن

- چون تعداد شعب و بزرگی بانک ملت بیشتره

اگه بخوایم مورد دوم رو بسنجیم باید بریم سراغ صورت های مالی صورت های مالی جزئیات دارایی ها و بدهی های شرکت رو ارائه میده و ما میتونیم تخمین بزنیم که بانک ملت چقدر میارزه. اما مورد اول خود یک علت دارد. یعنی به یک دلیل خاصی تقاضای خرید بانک بیشتر شده و اون دلیل در بسیاری از مواقع وابسته است به صورت های مالی.

با این مقدمه شروع میکنیم به بررسی یکی از پرکاربردترین روش های تحلیل صورت مالی و ارزشگذاری شرکت ها تحلیل سودخالص و ارزش گذاری شرکت ها بر اساس نسبت P/E .منظور ما از سود خالص، مقدار سودی است که شرکت در یک سال کسب می کنه.

دو نوع مهم از سود خالص در بازار رایجه:

- سود خالص سال قبل

- سود خالص پیش بینی شده برای سال بعد

سود خالص پیش بینی شده تاثیر مهم تری بر قیمت داره. به عبارت بهتر، بازارها در آینده معامله میشوند. چند مثال ساده از رابطه سود خالص و قیمت نماد عرض می کنم.

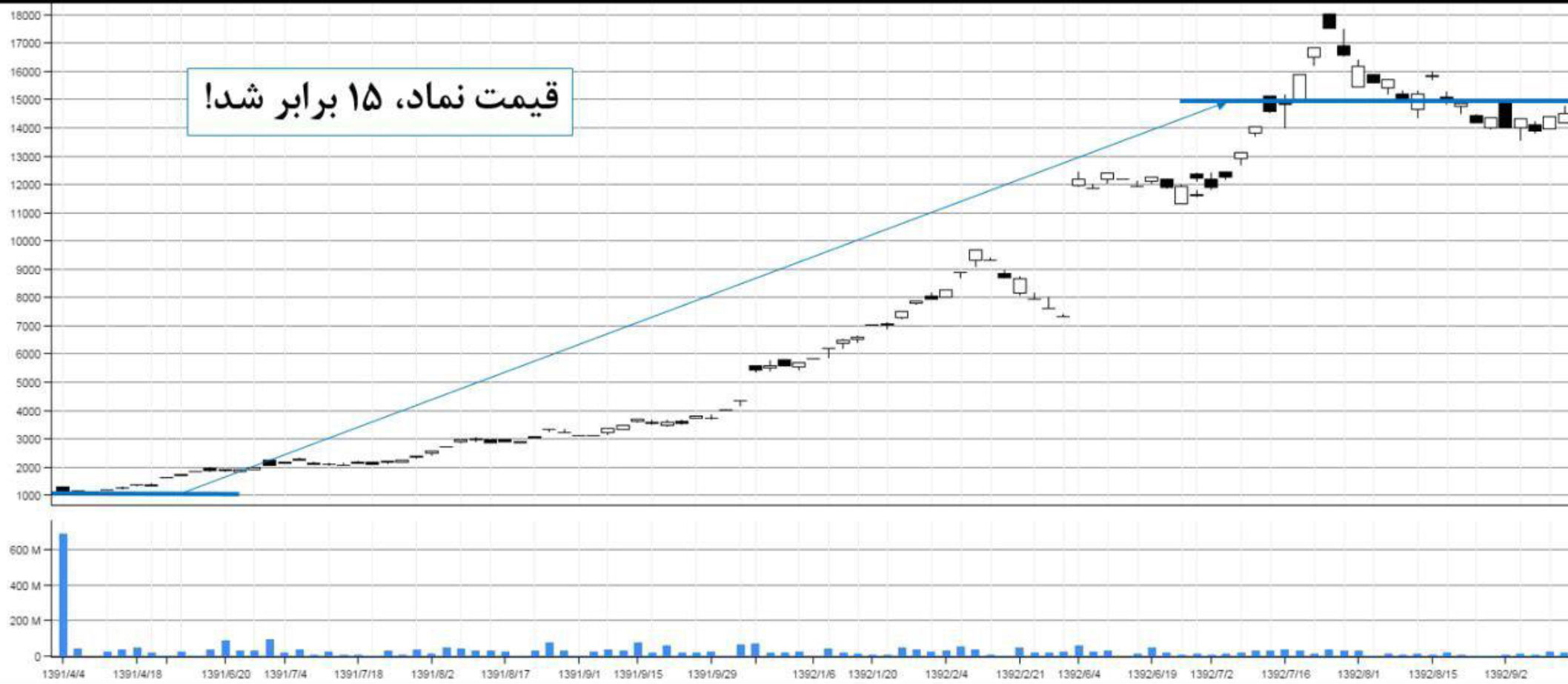

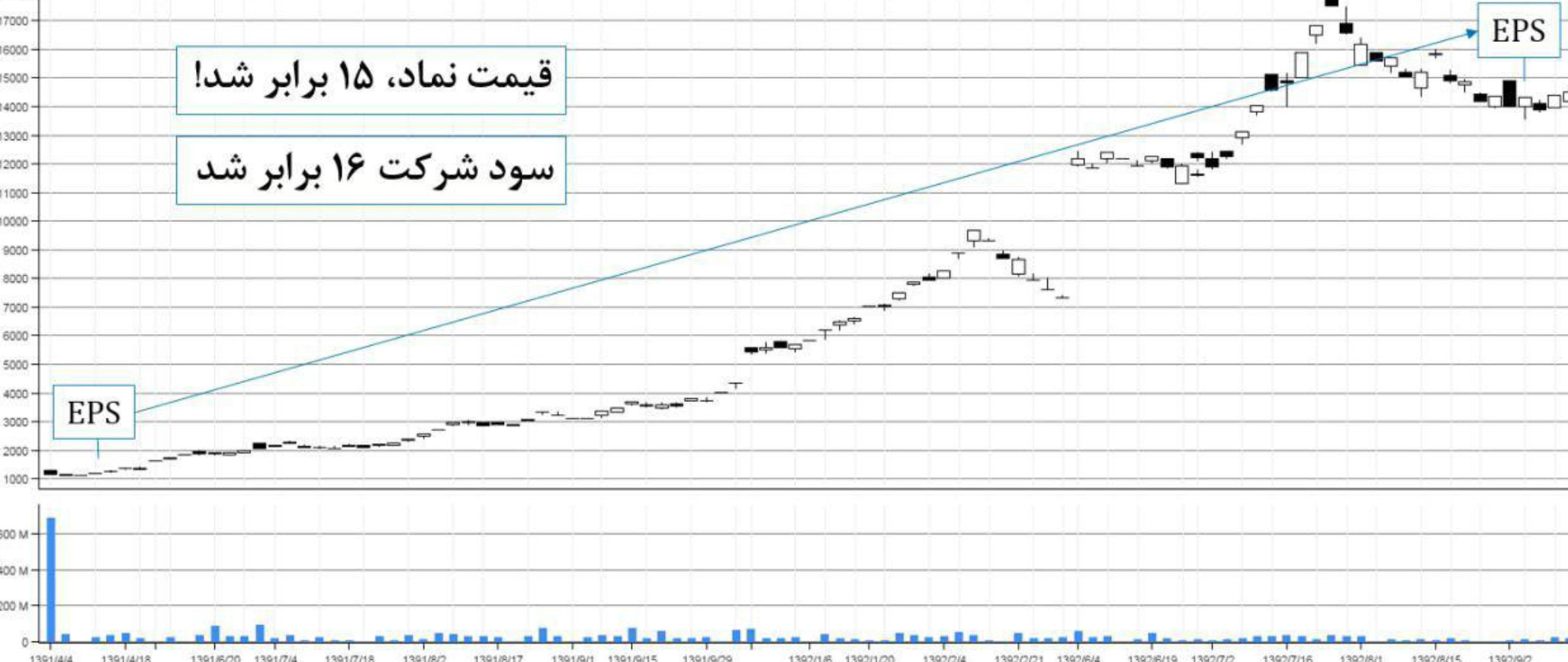

نمودار قیمت شبندر در طول دو سال و نیم

در این مدت قیمت این نماد ۱۵ برابر شد و تقریبا در همین مدت، سود خالص محقق شده یعنی سود خالص سال ۱۶ برابر شد

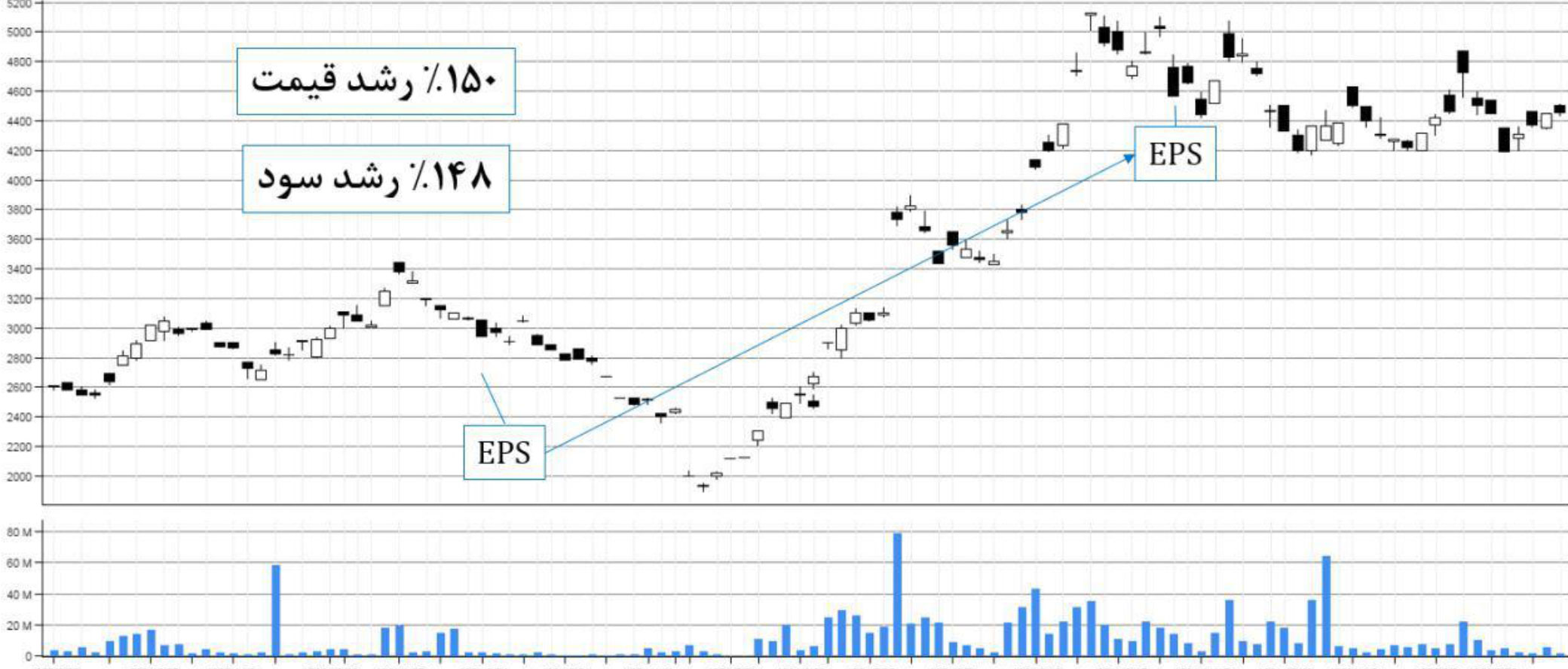

یادآوری: EPS برابر است با سود خالص هر سهم سود خالص تقسیم بر تعداد سهام نمونه بعدی نماد “فوالد”

در یک بازه تقریبا یکسان، مقدار افزایش قیمت نماد و سود شرکت نزدیک به هم بوده است. فملی در مدت ۵ ماه نزدیک به ۹۰درصد رشد کرد.

و تقریبا در همین بازه سود خالص پیش بینی شده توسط شرکت ۸۰ درصد افزایش یافت

مثال های زیادی رابطه بین سود خالص شرکت و قیمت نماد را تایید می کند. برای آنکه علت رشد یک نماد را تشخیص دهیم،کافی است که علت افزایش سود را بررسی کنیم.

تا اینجا سعی کردم اهمیت تحلیل سود رو در بازار سهام منتقل کنم. تحلیل مالی رو با تحلیل صورت سود و زیان شروع میکنیم.

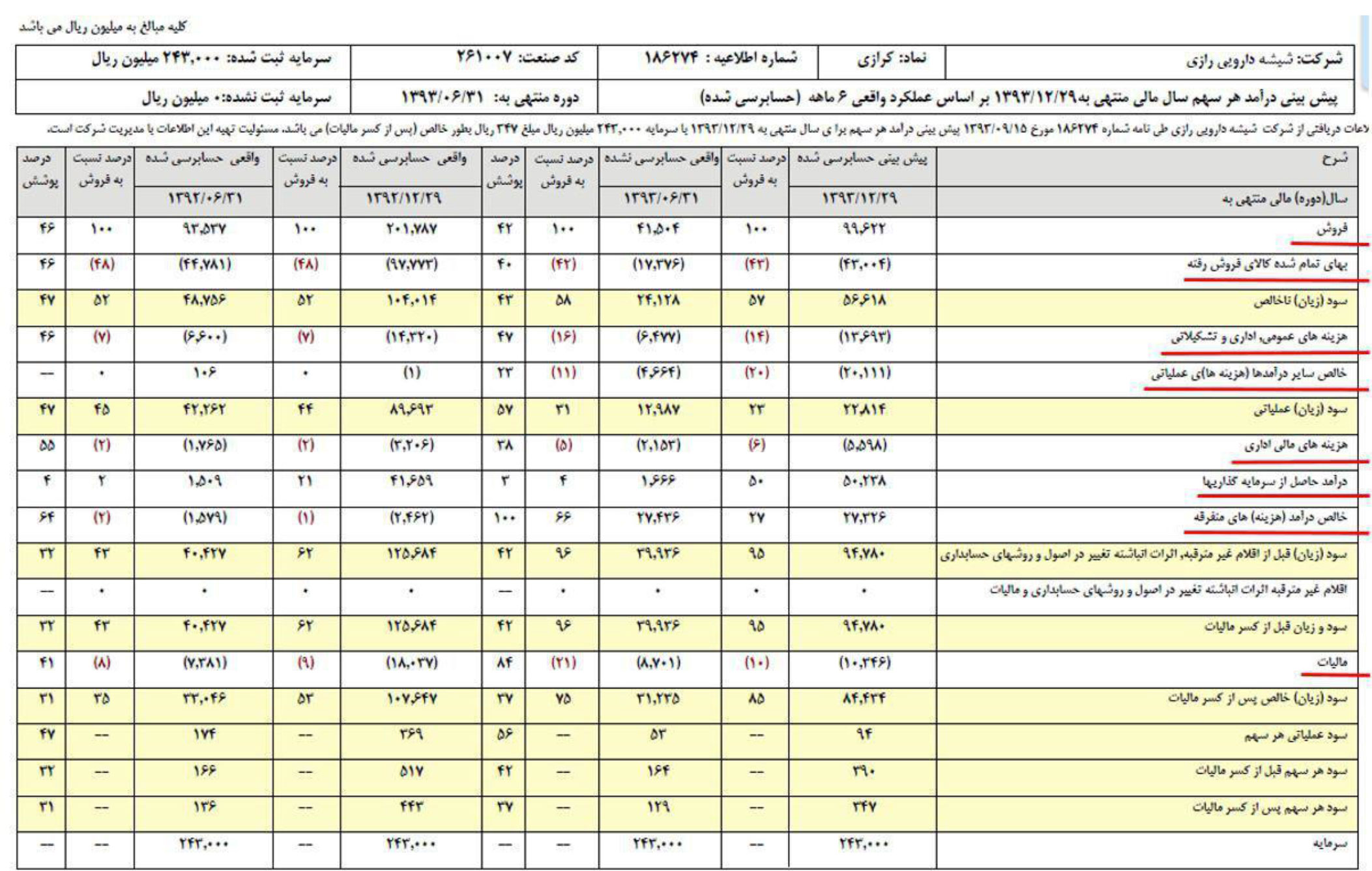

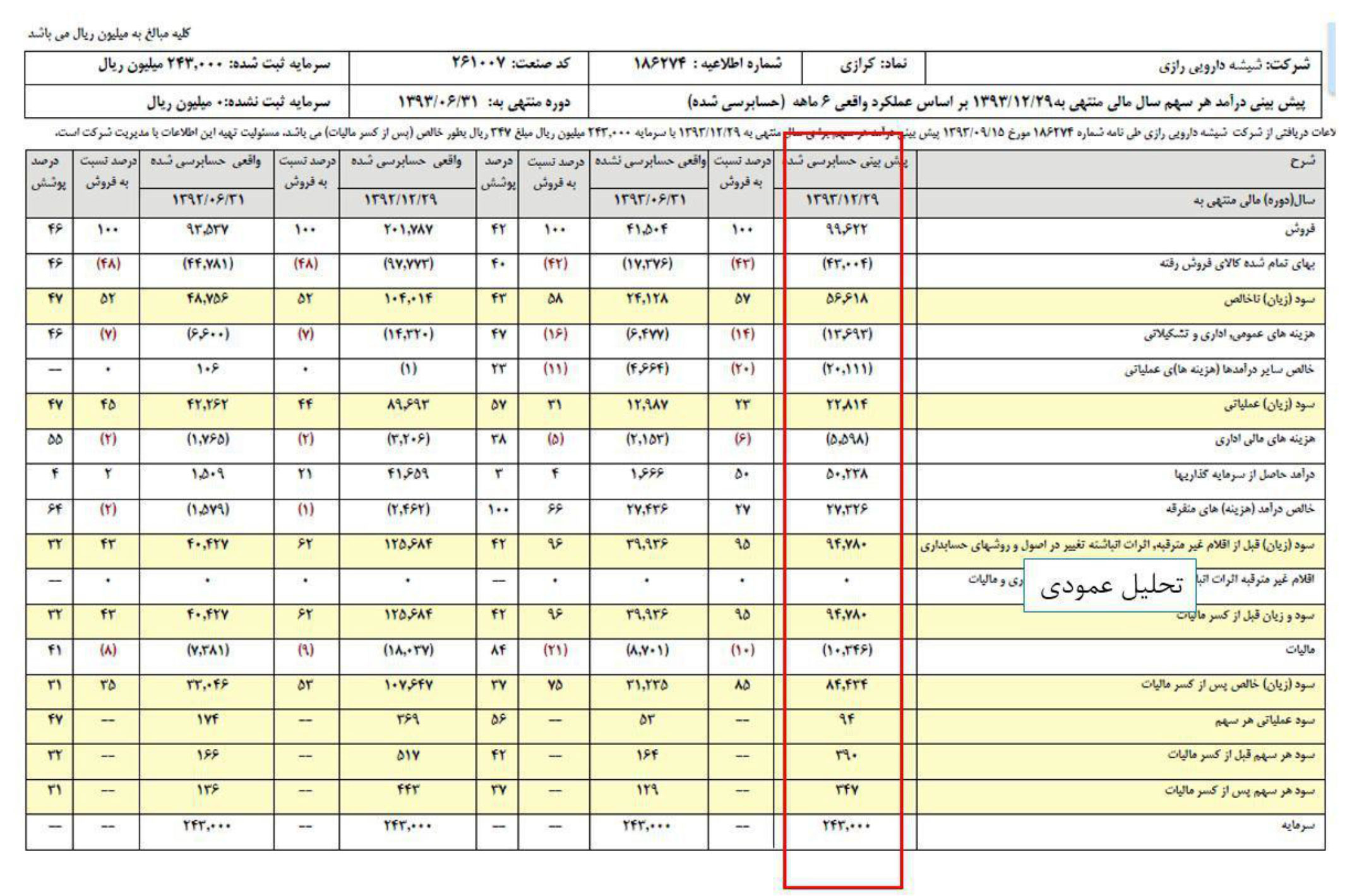

صورت سود و زیان نماد کرازی است. شیشه دارویی رازی با نماد کرازی در طول سال ۹۳ رشد ۳۰۰ درصدی قیمت رو تجربهکرد. با بررسی صورت های مالی شرکت رشد قیمت و تارگت رو پیش بینی کردیم. مواردی که با خط قرمزعلامت زده شده اند، ردیف های مهم و اصلی صورت سود و زیان هستند بقیه ردیف ها حاصل جمع و تقسیم این موارد است. سود خالص نماد نیز ردیف پایین تر از “مالیات” است. نتیجه نهایی این جدول که حاصل جمع و تفریق موارد دیگر است، سود خالص می باشد این صورت رو از دو زاویه تحلیل می کنیم. تحلیل افقی و تحلیل عمودی

تحلیل افقی به این معناست که فقط یکی از ستون ها رو در نظر می گیریم و تک تک موارد رو بررسی می کنیم تا به سودخالص برسیم.

ستونی که در عکس نشان داده شده، پیش بینی سال ۹۳ بر اساس عملکرد ۶ ماهه است. به شرکت پیش بینی کرده “بود” که ۹۹ میلیارد ریال فروش خواهد داشت و پس از کسر ۴۳ میلیارد ریال هزینه های تولید )بهای تمام شده(، ۵۶ میلیارد ریال سود ناخالص باقی می ماند.