آموزش تحلیل بنیادی قسمت ۱۴

آموزش تحلیل بنیادی قسمت ۱۴

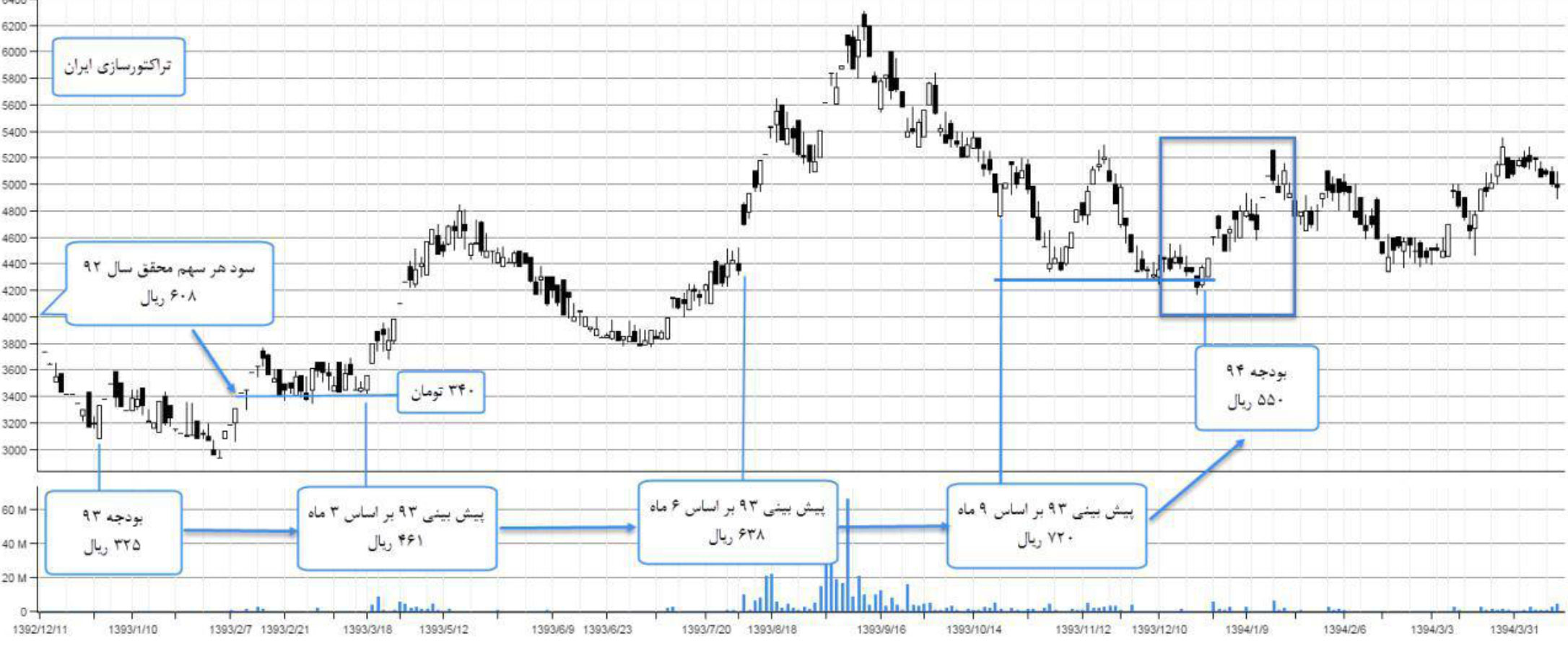

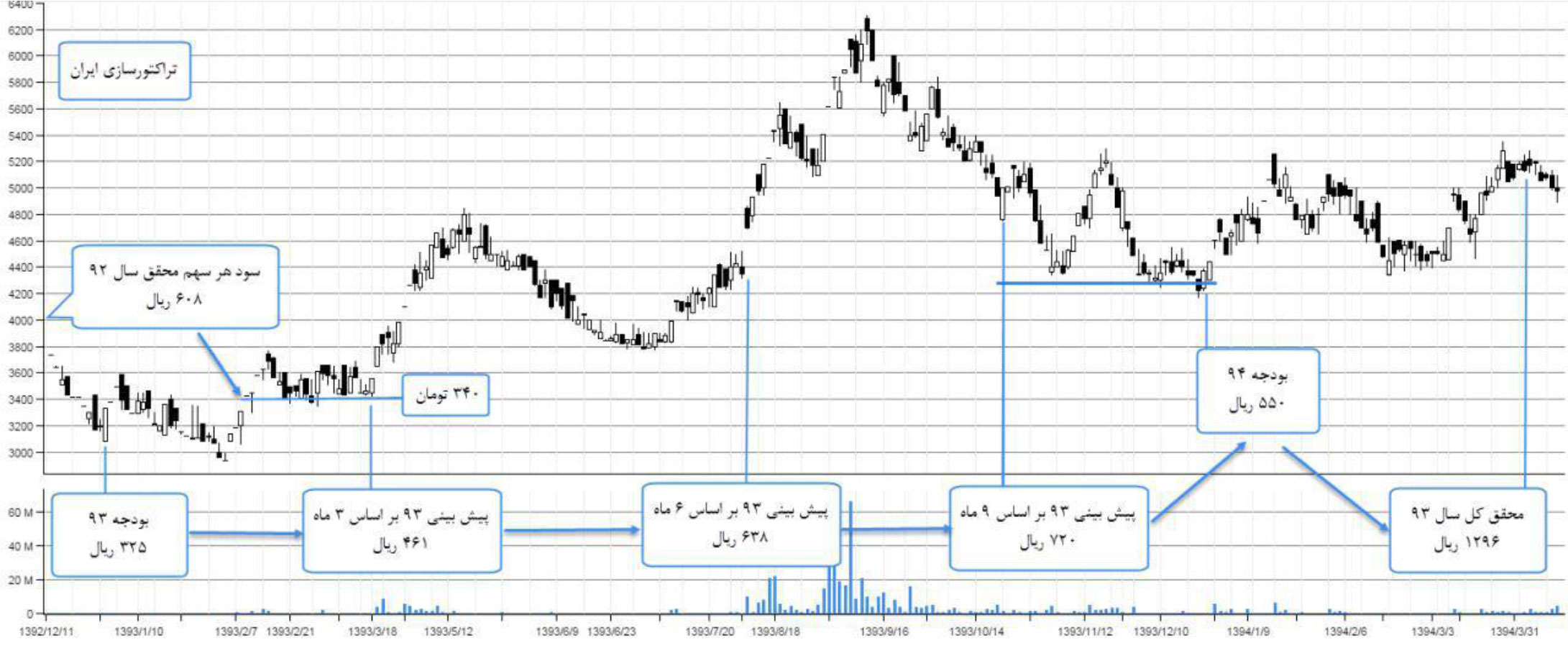

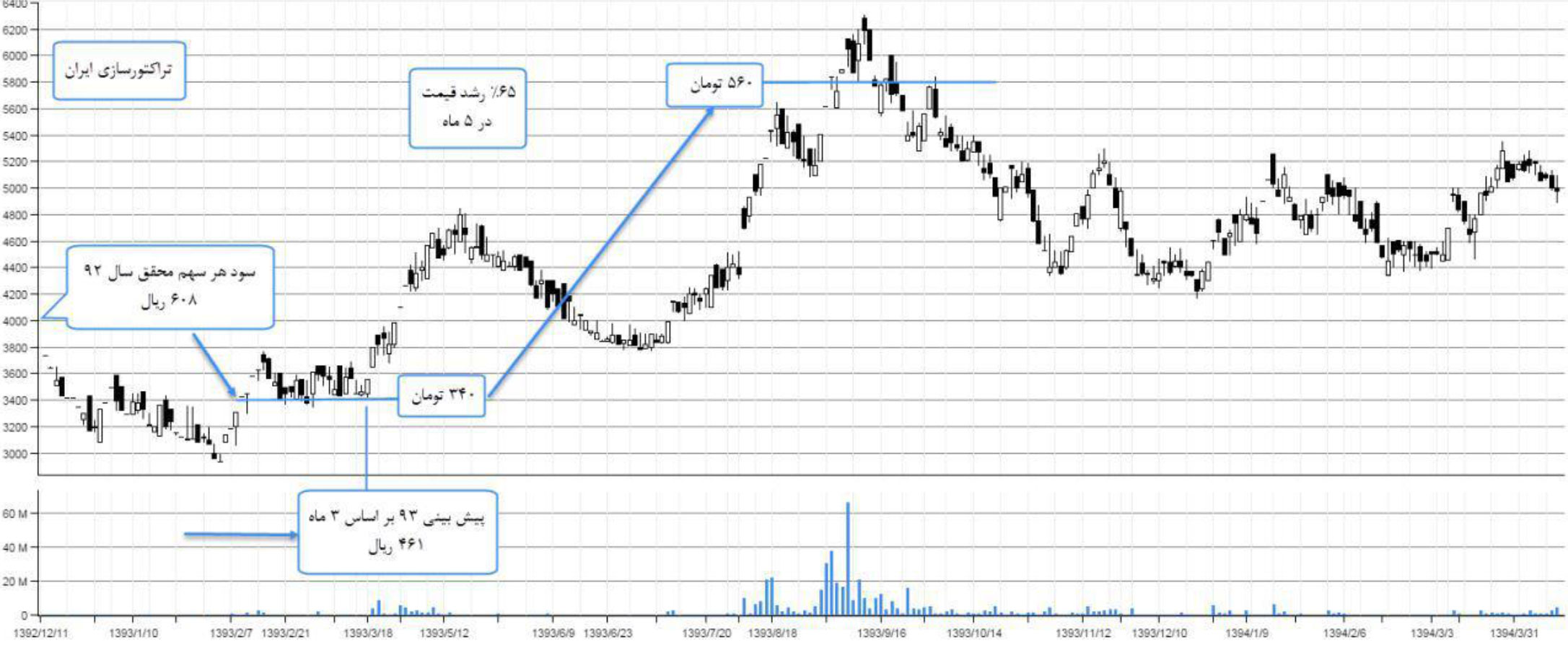

همانطور که مشاهده میکنید EPS بودجه ۹۴ کمتر از پیش بینی های ۹۳ بوده و این مساله علت افت قیمت را پس از قله نشانمی دهد. توجه کنید هرچقدر که به ماه های پایانی سال ۹۳ نزدیک می شویم، EPS سال بعد که سال ۹۴ است مهم تر میشود. بنابراین قیمت روی پیش بینی های ۹۳ دیگر معامله نمی شود. بودجه ۹۴ با وجود آنکه EPS سال بعد را کمتر از پیش بینی های سال ۹۳ برآورد میکند، اما روی قیمت تاثیر مثبت گذاشته و همانطور که در مستطیل آبی مشاهده میکنید منجر بهرشد شارپ قیمت شده است اما پس از آن دوباره قیمت با افت مواجه شده است.تا اینجا پیش بینی های سال ۹۳ شرکت رابررسی و دیدیم که تک تک آن ها روی قیمت موثر بوده اند. در واق رشد ۶۵ %نماددر دو مرحله رخ داده که اولی با انتشار گزارش پیش بینی بر اساس ۳ ماه استارت خورده و دومی با انتشار گزارش پیش بینیبر اساس ۶ ماه. تمام این گزارشات نیز با تعدیل مثبت همراه بوده اند اما EPS همه آن ها کمتر از آن چیزی بوده که بازار انتشارداشته است. بازار قیمت نماد را تا ۶۰۰ تومان افزایش داده است قله بنابراین اگر P/E شش را در نظر بگیریم، انتظار معاملهگران آن بوده است که EPS حداقل به ۱۰۰ تومان برسد.

پیش بینی بر اساس ۹ ماه EPS را تا ۷۲ تومان بالابرد. حال باید ببینیم در نهایت چه EPS ی محقق شد. آیا معامله گران اشتباه میکردند؟ گزارش محقق سال ۹۳ را میبینیم:

سود محقق سال ۹۳ برابر با ۱۲۹ تومان بود. فراتر از انتظار معامله گران!

معامله گران EPS ابتدای سال ۳۲ تومان و حتی انتهای سال ۷۲ تومان را نپذیرفتند و پیش بینی میکردند EPS حداقل تا ۱۰۰ تومان افزایش یابد، بله حق با آن ها بود. EPS حتی بیشتر از ۱۰۰ تومان محقق شد. اما آنچه که معامله گران را غافلگیرکرد، EPS سال ۹۴ است که مطابق با پیش بینی شرکت و همینطور پیش بینی تحلیلگران کمتر از EPS سال ۹۳ خواهد بود.

باید دید اینبار هم حق با تحلیلگران است؟

قبل از آنکه به ادامه داستان بپردازیم میخوام باز هم روی یک نکته تاکید کنم که تایرا نمونه خوبی از آن است. تحلیل مالی تنهاابزاری است که اخبار، شایعات، رانت ها و دیگر عوامل را به “قیمت نماد” در بازار سرمایه “ترجمه” می کند. مثال فرض کنیدشما رانت خیلی قوی داشته باشید که فالن شرکت قرارداد بسته و فروشش ۵۰ %افزایش پیدا میکنه. دو تا سوال پیش میاد.

۱ -آیا تا کنون این رانت در قیمت پیشخور شده است؟

۲ -اگر نه پس قیمت نماد تا چه میزان رشد می کند؟

تنها ابزاری که پاسخ این دو سوال را به صورت قطعی به شما می دهد، “تحلیل مالی” است. دیگر ابزار ها تالش می کنندمیانبری بر این راه بزنند. ایران خودرو از ۲ سال پیش رشد کرده و در حدود قیمت ۳۰۰ تومان نوسان کرد. پس از دو سال EPSایران خودرو به ۴۸ تومان رسید( تومان ۳۰۰=۶x 48)ابتدا قیمت رشد کرد با اخبار و شایعات و رانت ولی تا کجا رشدکرد؟ تا ۳۰۰ تومان. این عدد را چگونه به دست آورده بودند؟ با تحلیل مالی و پیش بینی EPS نزدیک به ۴۸ تومان. آن ها ازدو سال قبل EPS ا ۴۸ تومانی ایران خودرو را در سال ۹۳ پیش بینی کرده بودند.تایرا هم نمونه دیگری از این نکته است. معامله گران با انتشار تک تک گزارشات مالی شرکت، قیمت نماد را دچار نوسان کردهاند. این مساله نشان می دهد که چه میزان گزارشات کدال دارای اهمیت اند. تحلیل تایرا رو ادامه بدیم.

همانطور که باز در نمودار مشاهده میکنید دقیقا پس از انتشار گزارش ۳ ماهه رشد قیمت شروع شده است. پس این گزارشدارای اهمیت بوده. ما سعی میکنیم خودمون رو در اون بازه زمانی قرار بدیم. گزارش ۳ ماهه رو تحلیل کنیم و ببنیم آیا میشد این رشد رو پیش بینی کنیم؟ در جلسه قبل صورت سود و زیان این گزارش رو تحلیل عمودی زدیم.