کندل استیک ژاپنی قسمت هفدهم

کندل استیک ژاپنی قسمت هفدهم

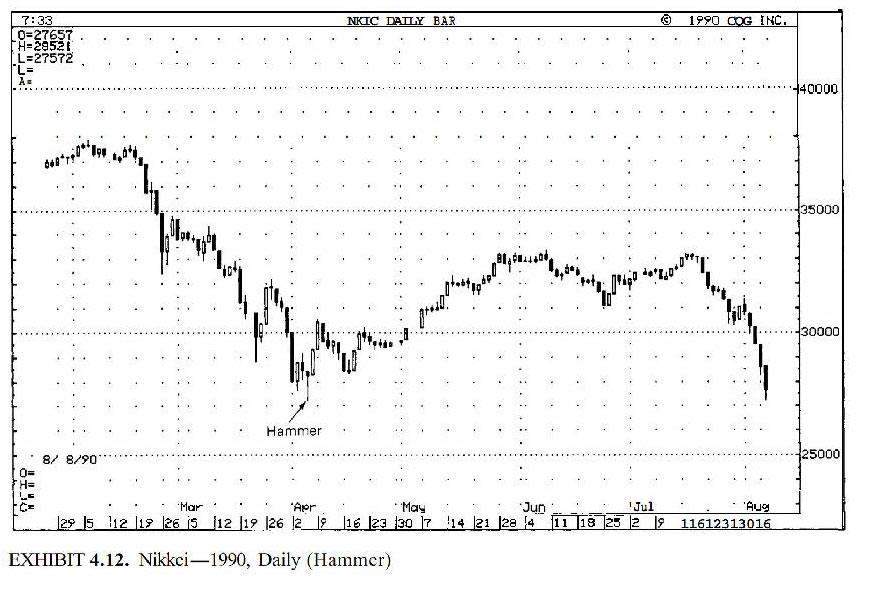

این خط یک خط Hanging – man نیست چون یک Hanging – man بعد از یک روند صعودی ظاهر می شود در این مورد اگر این خط نزدیک به بالای کندل استیک مشکی قبلی بود به عنوان یک Hanging– man نام برده می شد . نمایه ۱۲-۴ یک Hammer را نشان می دهد در اوایل آپریل که با موافقت پایان یک روند نزولی را که از ماهها زودتر شروع شده بود را اعلام میدارد . یک سایه بلند پائینی یک بدنه اصلی کوچک و بدون سایه بالائی این الگو را یک الگوی Hammer کلاسیک می سازد . شكل ۱۳-۴ یک الگوی Hammer کلاسیک را نشان می دهند .

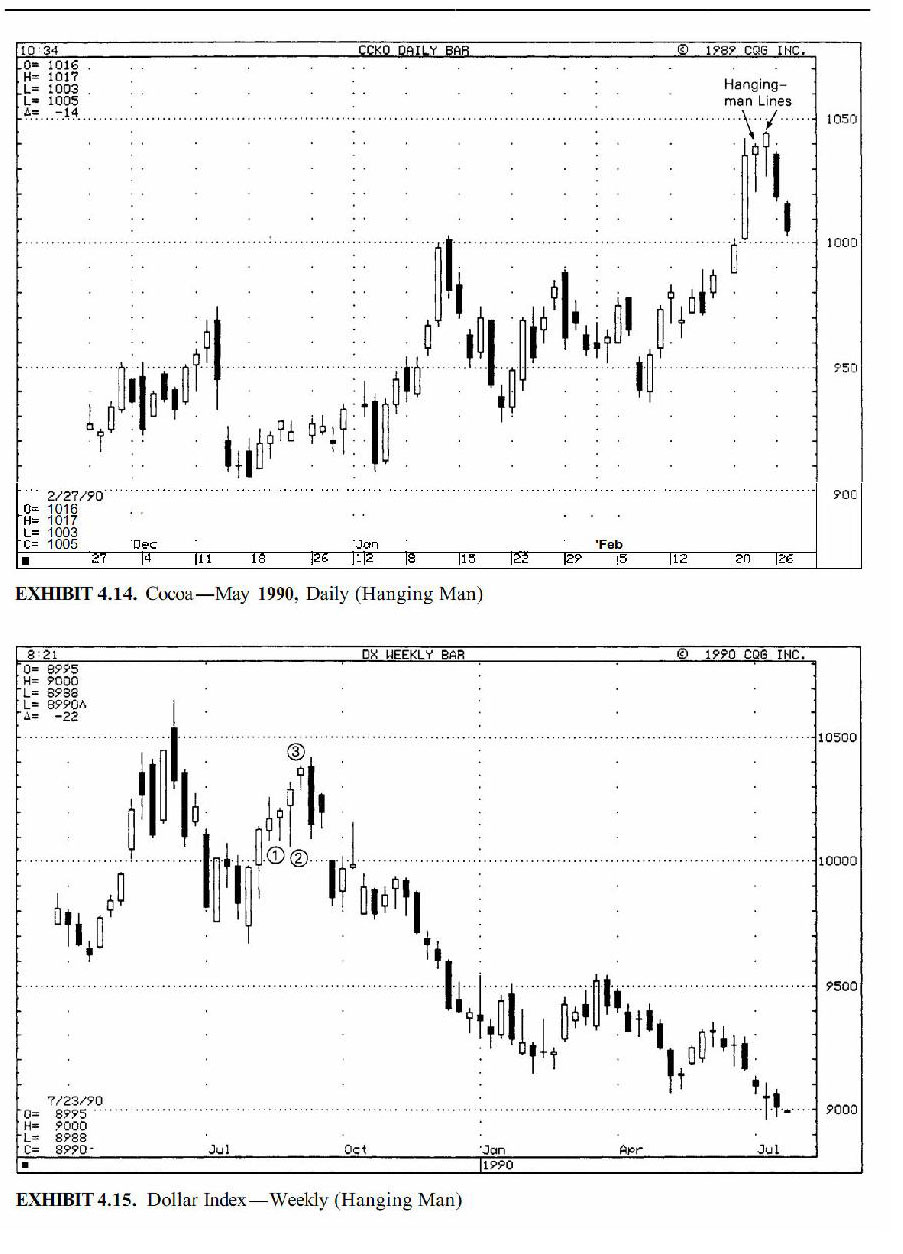

بازار سپس فاصله ها پائین تر ترک می کنند همه بلندهای (long) جدید را کسانی که در باز یا بستهHanging – man خرید کرده اند Hanging را با یک پوزیشن از دست رفته ترک کردند . در شکل ۱۴-۴ می بینیم که در اوایل فوریه حرکت به بالا شروع شد و با رسیدن دو خط Hanging–man پی در پی به پایان رسید .

در این نمودار اهمیت تائید پائین آورنده (Bearish) بعد از خط Hangingانعکاس یافته است. یک روش برای تائید (Bearish) اینست که باز کندل بعد ، باشد زیر بدنه اصلی Hanging-man توجه کنید که بعد از ظهور اولین Hanging – man بازار بالاتر باز شده . به هر حال بعد از دومین Hanging – man وقتی بازار زیر بدنه اصلی Hanging man باز شد بازار به پائینبازگشت .

شكل ۱۵-۴ نمایان می سازد که یک روش دیگر برای تائید Bearish اینست که یک بدنه اصلی مشکی با ایک گندل بسته شده در پائین تر بعد از یک Hanging

– mnan باشد . خطوط ۱ و ۲ و ۳ یک سری از خطوط Hanging man بودند .

عدم تائید Bearish بعد از خطوط او ۲ مشخص می کرد که روند رو به بالا و همچنان ادامه دارد .

Hanging – man شماره ۳ را ببینید . کندل استیک مشکی که به دنبال آمده تائید Bearish ، خط Hanging – man را تهیه ساخته است . اگر چه بازار تقریبا بدون تغییر بعد از Hanging man

۳ باز شده است نزدیک به قیمت بسته آن. کسی که در قیمت بسته یا باز Hanging- man۳ خرید کرده ،درمعامله زیان کرده است.

نمایه ۱۶-۴ یک پیشروی خارق العاده در بازار (orange juice) را از اواخر ۱۹۸۹تا اوایل ۱۹۹۰ نشان می دهد . مشاهده کنید که کجا این حرکت به سمت بالا متوقف شده است . Hanging– man در سومینهفته ۱۹۹۰ متوقف شده است.

این نمودار نشان می دهد که یک الگوی معکوس ساز همیشه قیمتها را بازگشت نمی دهد همانطور که مادر فصل ۳ بحث گردیم .

ایک اندیکاتور معکوس به اینکه روند قبلی باید متوقف شود دلالت می کند . این درست چیزی است که اینجا اتفاق افتاده است . بعد از ظهور الگوی معکوس Hanging man روند بالائی قبلی تمام و تبدیل به روند جدیدی با حرکتهای پهلوئی (جانبی) شده است.

Hanging man دیگری در جولای پدیده آمده در این زمان قیمتها به سرعت معکوس شدند از بالا به پائین . اما همانطور که قبلا بحث کردیم . این سناریو نباید همیشه با یک بازگشت روندرو به بالا مورد انتظار باشد .

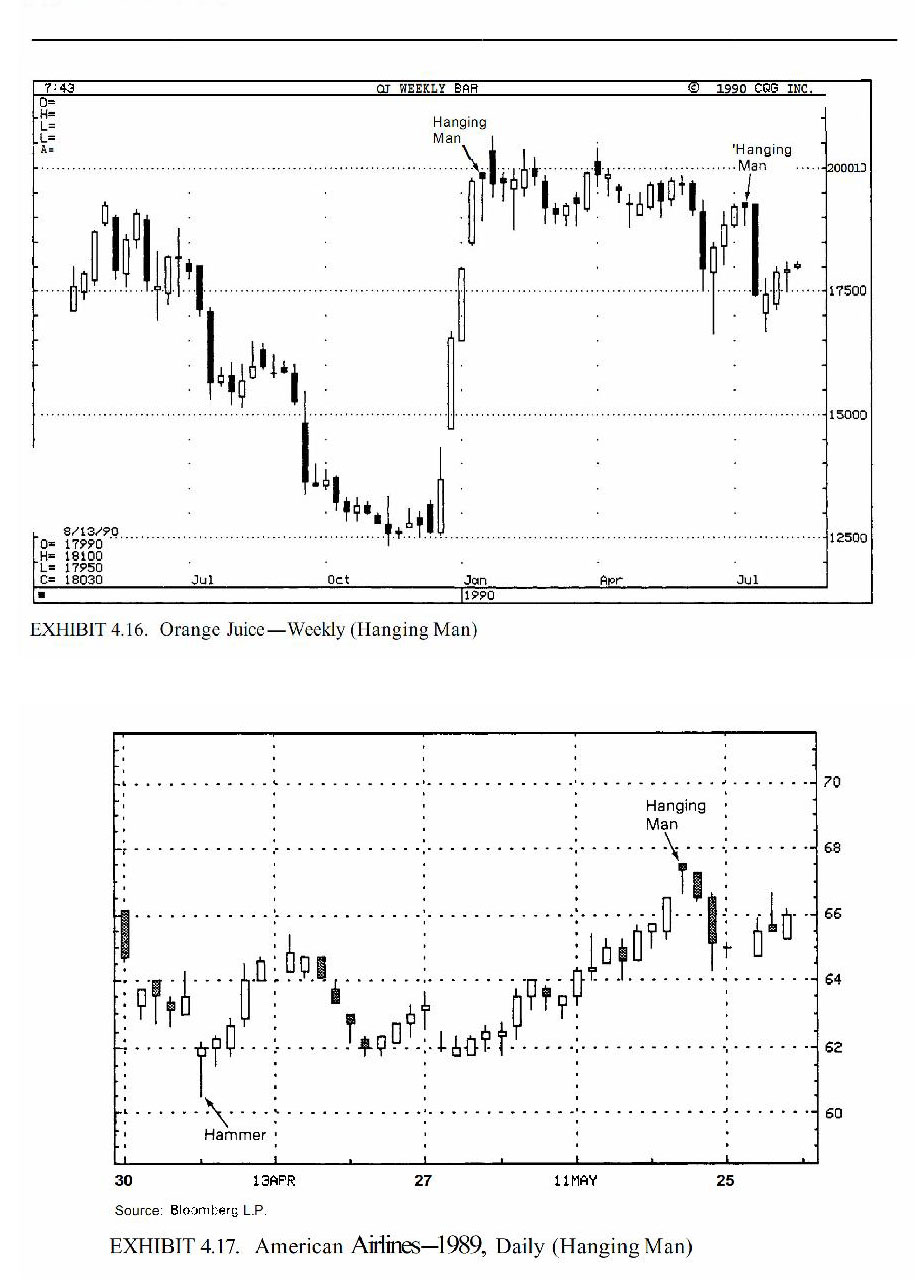

شكل ۱۷-۴ یک الگوی Hanging man کلاسیک را در ماه می نشان می دهد .

آن یک بدنه خیلی کوچک بدون سایه بالائی و یک سایه بلند پائینی را نشان می دهد. بدنه اصلی مشکی کندل روز بعد این Hanging – man را تائید کرد و زمانی را برای تخلیه بلندها (longs) نشان داد . (توجه کنید به Bullish haminer در اوایل آیریل ).

الگوی فراگیری Engulfing Pattern الگوهای Hammer و Hanging man خطوط کندل استیکی انفرادی هستند . طبق بحث قبل آنها می توانند سیگنالهای مهمی را در مورد سلامت بازار بفرستند . غالبا سیگنالهای کندل استیک روی ترکیبهائی از خطوط کندل استیک انفرادی پایه گذاری می شوند . الگوی فراگیرنده (engulfing) اولین الگو از الگوهای مرکب کندل استیک است . الگوی فراگیر یک سیگنال معکوس ساز مهمی است با دو رنگ متفاوت از بدنه های اصلی که این الگو را می سازند . شکل ۱۸-۴ یک الگوی Bullish Engulfing را نشان می دهد .